Bank Reconciliation Statement

Introduction

“Bank Recounciliation Statement” या “बैंक समाधान विवरण” पर हमारे नए ब्लॉग पोस्ट में आपका स्वागत है। आज, हम इस वित्तीय उपकरण के उपयोग सीखेंगे जो व्यवसायों को उनके वित्त का सटीक रिकॉर्ड बनाए रखने में मदद करता है। इस ब्लॉग में हम जानेंगे – बैंक समाधान विवरण क्या है? इसका प्रयोग क्यों किया जाता है? इसे कैसे तैयार करते है? आइये शुरू करें…

Bank Passbook & Cashbook and their Balances:

सभी व्यवसायों के दिन-प्रतिदिन की व्यावसायिक गतिविधियों में बहुत से लेनदेन बैंक से जुड़े होते हैं। जैसे चेक के माध्यम से भुगतान करना, बैंक खाते में पैसा प्राप्त करना आदि। उन बैंकिंग लेनदेन को दो स्थानों पर रिकॉर्ड किया जाता है। एक, व्यवसाय द्वारा बनाए जाने वाली कैशबुक के बैंक कॉलम में और दूसरा, बैंक द्वारा बनाए जाने वाली पासबुक में।

अत: कैशबुक वह बही है जिसमें व्यापारिक दृष्टिकोण से बैंक के सभी लेन-देन दर्ज किये जाते हैं। और पासबुक वह पुस्तक है जिसमें बैंक के दृष्टिकोण से सभी बैंक के लेनदेन दर्ज किए जाते हैं।

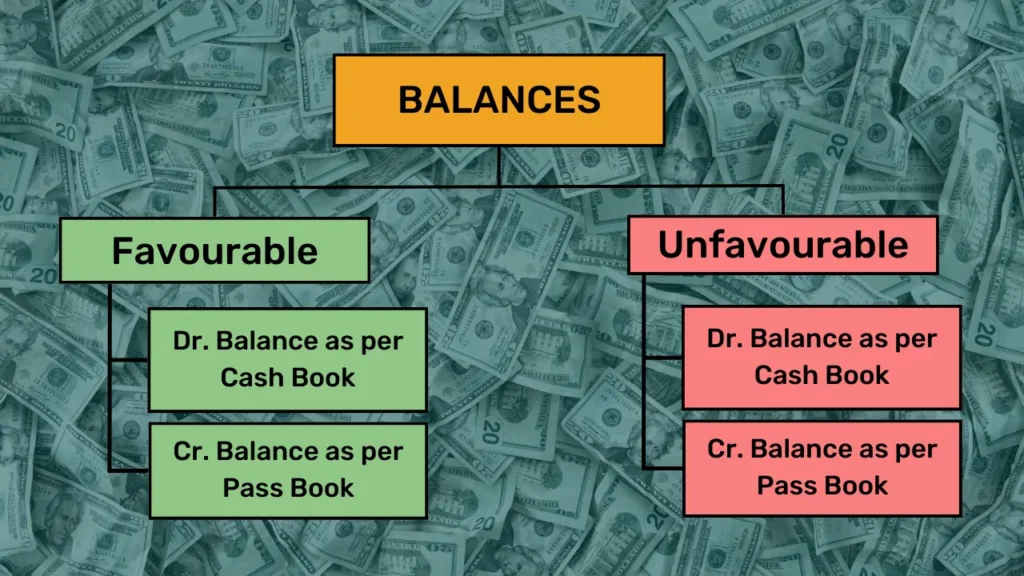

Favourable & Unfavourable Balance | अनुकूल एवं प्रतिकूल शेष:

दोनों पुस्तकों में या तो अनुकूल शेष (favourable balance) होता है या प्रतिकूल शेष (unfavourable balance) होता है। अनुकूल शेष व्यवसाय का सकारात्मक शेष या प्लस शेष होता है। जबकि प्रतिकूल शेष ऋणात्मक शेष है, यह बैंक खाते में ओवरड्राफ्ट राशि दर्शाता है। अगर कैशबुक के अनुसार डेबिट शेष (debit balance as per cashbbok) या पासबुक के अनुसार क्रेडिट शेष (credit balance as per passbook) है, तो इसे अनुकूल शेष (favourable balance) कहा जाता है। यदि कैशबुक के अनुसार क्रेडिट बैलेंस (credit balance as per cashbbok) या पासबुक के अनुसार डेबिट बैलेंस (debit balance as per passbook) है , तो इसे प्रतिकूल शेष (unfavourable balance) कहा जाता है।

Meaning and Work of Bank Reconciliation Statement

कई बार ऐसा होता है कि कैशबुक के बैंक कॉलम का बैलेंस और पासबुक का बैलेंस मेल नहीं खाता। दोनों पुस्तकें एक ही प्रकार के लेनदेन को रिकॉर्ड करती हैं लेकिन कुछ कारणों से कई बार उनका शेष मेल नहीं खाता है। तो इसलिए व्यवसाय को एक बैंक समाधान विवरण तैयार करना पड़ता है।

‘समाधान’ का अर्थ है ‘मेल मिलाना’। बैंक समाधान विवरण व्यवसाय द्वारा तैयार किया जाने वाला एक ऐसा विवरण है जिसमे बैंक पासबुक और कैशबुक के शेष का तुलना किया जाता है। यह उसके पीछे के अंतर और कारण को जानने और पासबुक के शेष के अनुसार कैशबुक के शेष का मिलान करने के लिए तैयार किया जाता है।

पासबुक और कैशबुक के शेष में अंतर क्यों आता है? (Causes of Diffrence in Balances)

A. समय अंतराल के कारण:

- चेक जारी किए गए लेकिन अभी तक बैंक में भुगतान के लिए प्रस्तुत नहीं किए गए।

- चेक का भुगतान बैंक में किया गया लेकिन बैंक द्वारा खाते में जमा नहीं किया गया।

- चेक का भुगतान बैंक में किया गया लेकिन बैंक द्वारा अनादरित कर दिया गया।

- बैंक द्वारा ब्याज जमा किया गया।

- ओवरड्राफ्ट पर बैंक द्वारा ब्याज काटा गया।

- बैंक शुल्क और बैंक द्वारा लिया जाने वाला कमीशन।

- ग्राहकों द्वारा सीधे बैंक खाते में जमा।

- बैंक खाते में प्राप्त ब्याज एवं लाभांश।

- बैंक द्वारा कोई भुगतान किया गया।

B. लेन-देन रिकॉर्ड करने में हुई त्रुटियों के कारण:

- लेनदेन रिकॉर्ड करने में चूक: कभी-कभी अकाउंटेंट लेनदेन को कैशबुक में रिकॉर्ड करना भूल जाता है। जैसे चेक जारी किया गया लेकिन कैशबुक में दर्ज नहीं किया गया या बैंक में जमा किया गया चेक कैशबुक में दर्ज नहीं किया गया।

- कैशबुक के शेषों का योग करने में त्रुटियाँ: कभी-कभी लेखाकार जोड़ आदि करने में त्रुटि के कारण गलत शेष निकाल देतें है।

How to prepare Bank Reconciliation Statement?

बैंक समाधान विवरण कैसे तैयार किया जाए समझने के लिए, निम्नलिखित बिंदुओं को समझें:

- इस विवरण को बनाने के लिए तीन कॉलम का एक टेबल बनाना होता है जिसमे हम – ‘Particulars’, ‘Plus Amount’, और ‘Minus Amount’ लिखतें है।

- इसमें सबसे पहले हमें निम्न में से कोई भी एक शेष राशि लिखना होता है –

A. कैशबुक के अनुसार शेष:

i. कैशबुक के अनुसार डेबिट शेष (अनुकूल शेष)।

ii. कैशबुक के अनुसार क्रेडिट शेष (प्रतिकूल शेष)।

B. पासबुक के अनुसार शेष राशि:

i. पासबुक के अनुसार डेबिट शेष (प्रतिकूल या

ओवरड्राफ्ट शेष)।

ii. कैशबुक के अनुसार क्रेडिट शेष (अनुकूल शेष)। - अगर शेष राशि फैवोरेबल बैलेंस है तो उसे प्लस कॉलम में लिखेंगे लेकिन अगर अनफैवोरेबल बैलेंस है तो इसे माइनस कॉलम में लिखेंगे।

- कुछ लेनदेन जिनके कैश बुक और पासबुक की राशि मेल नहीं खाती, उन्हें उस लेनदेन के प्रकृति के अनुसार जोड़ा या घटाया जाता है। इसके बारे में निचे विस्तार में बताया गया है।

- सारे जोड़ -घटान करने के बाद, जिस शेष राशि से विवरण शुरू होती है उसके विपरीत शेष राशि प्राप्त होती है।

- अगर हम कैश बुक के शेष से शुरू करते है तो हमें पासबुक का शेष प्राप्त होता है। और अगर हम पासबुक के शेष से प्रारम्भ करते है तो हमें कैश बुक का शेष प्राप्त होता है।

आइये इसे इसके प्रारूप के मदद से विस्तार से समझते है।

Related Post : भारतीय बैंकिंग प्रणाली | Indian Banking System

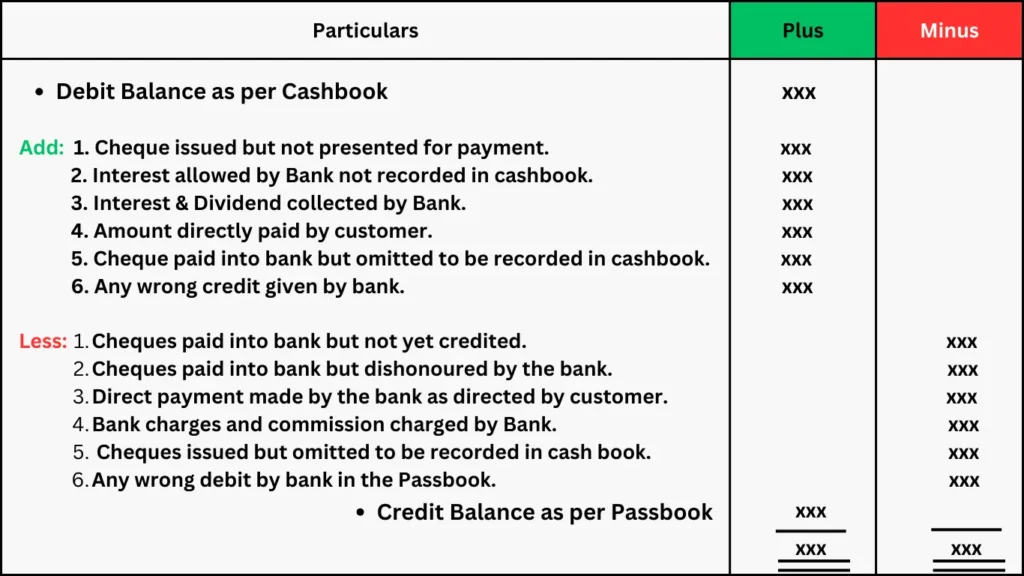

A. Preparing Bank Reconciliation Statement by taking Balance as per Cash book:

कैश बुक के अनुसार शेष राशि लिखने के बाद, हम निम्न आइटम्स को जोड़ते व घटाते है :

जोड़े जाने वाले आइटम्स | Plus Items:

- चेक जारी किया गया लेकिन भुगतान के लिए प्रस्तुत नहीं किया गया – जब व्यापारी किसी को चेक से भुगतान करता है तो भुगतान किये गए राशि को कैश बूक में चढ़ा देता है। पर कई बार ऐसा होता है की जिस व्यक्ति को भुगतान किया गया है, उसने उस चेक को बैंक में प्रस्तुत नहीं किया होता। क्योकि राशि अभी व्यापारी के खाते से कटी नहीं है, इस कारण उसके कैश बुक में कम राशि दिखती है पर पासबुक में अधिक। तो ऐसे ट्रांसक्शन को हम कैशबुक के शेष में जोड़ देते है।

- बैंक द्वारा जमा किया गया ब्याज – जब बैंक हमारे खाते में ब्याज क्रेडिट करती है तो इससे हमारे पासबुक का शेष अधिक हो जाता है, पर कैश बुक में इसे ना जोड़ने के कारण इसमें शेष राशि नहीं बढ़ता। दोनों शेष को मेल कराने के लिए, ब्याज के राशि को केशबूक के शेष में जोड़ना होता है।

- ग्राहक द्वारा सीधे बैंक खाते में जमा – जब कोई ग्राहक बिना व्यापारी के जानकारी के सीधे उसके बैंक खाते में कोई राशि जमा कराता है तो इससे पासबुक में तो शेष बढ़ जाता है पर कैश बुक में नहीं बढ़ पाता। तो इसे भी कैश बुक के शेष में जोड़ा जाता है, ताकि दोनों के शेष मेल खाए।

- बैंक द्वारा प्राप्त ब्याज एवं लाभांश – व्यापारी द्वारा किये गए निवेश पे जब कोई लाभांश या ब्याज बैंक द्वारा उसके खाते में प्राप्त किया जाता है तो इससे बैंक पासबुक का शेष बढ़ जाता है। इसके शेष को मेल कराने के लिए, इस राशि को कैश बुक के शेष में जोड़ना होता है।

- चेक का भुगतान बैंक में कर दिया गया लेकिन उसे कैश बुक में दर्ज नहीं किया गया – बैंक में चेक भुगतान करने से पासबुक में शेष बढ़ जाता है। पर जब इसे कैश बुक में दर्ज नहीं किया जाता है, तो इससे पासबुक शेष अधिक दीखता है। इनके मेल के लिए इस राशि को केशबूक के शेष में जोड़ना होता है।

घटाई जाने वाले आइटम्स | Minus Items:

- चेक वसूली के लिए बैंक को भेजा गया लेकिन अभी तक बैंक द्वारा जमा नहीं किया गया – जब व्यापारी किसी से चेक प्राप्त करता है, और उसे बैंक में जमा करने के लिए भेजता तो इसे वह कैश बुक के प्राप्तियों में चढ़ा देता है पर असल में यह राशि अभी उसके खाते में जमा नहीं हुआ है। इस स्थिति में कैश बुक में पासबुक से अधिक शेष दीखता है, जिसको मिलाने के लिए कैश बुक के शेष में से इस राशि को घटाना होता है।

- बैंक में जमा किया गया चेक अनादरित हो गया – जब बैंक में भेजा गया चेक अनादरित हो जाता है तो इस स्थिति में कैश बुक में पासबुक से अधिक शेष दीखता है। इसको मिलाने के लिए अनादरित राशि को घटाना पड़ता है।

- बैंक द्वारा सीधे भुगतान – खताधारक के आदेशानुसार बैंक किसी किसी खर्चों का भुगतान कर देती है, जैसे – इन्सोरैंस प्रीमियम, रेंट, आदि। क्योंकि ऐसे खर्चे कैश बुक में अभी नहीं दर्ज किये गए है, तो इसके कारण इसमें शेष राशि कम नहीं हुआ। दोनों राशि को मिलाने के लिए हमें भुगतान किये गए राशि को कैश बुक के शेष में से घटाना होता है।

- बैंक द्वारा लिया गया कमीशन और बैंक शुल्क – बैंक द्वारा काटे जाने वाले बैंक शुल्क और कमीशन के कारण पासबुक का शेष कम हो जाता है। पासबुक के शेष को कैश बुक से मिलाने के लिए इन राशि को कैश बुक के शेष से घटाया जाता है।

- चेक जारी किया गया लेकिन कैश बुक में दर्ज नहीं किया गया – जारी किये गए चेक को अगर कैश बुक में दर्ज करने से भूल जाने के कारण, पासबुक का शेष कम और कैश बुक का शेष अधिक दीखता है। इसे मिलाने लिए जारी किये गए चेक के राशि को कैश बुक के शेष में से घटाया जाता है।

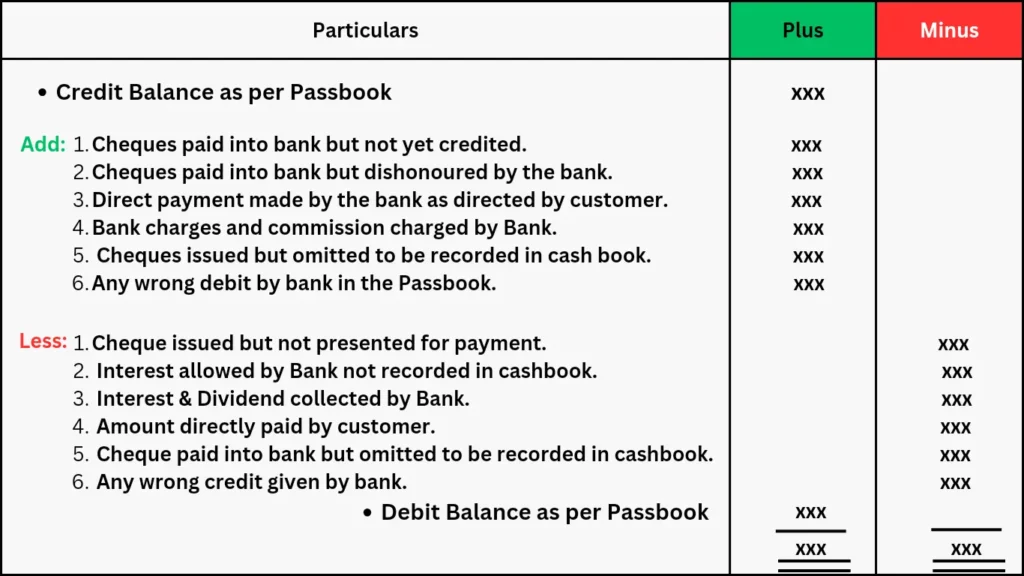

B. Preparing Bank Reconciliation Statement by taking Balance as per Passbook:

जब पासबुक के अनुसार शेष राशि से विवरण का शुरुआत होता है, तो इसमें जो आइटम्स ऊपर जोड़ा गया है उसे इसमें घटाया जाता है और जो आइटम्स ऊपर घटाया गया है उसे इसमें जोड़ा जाता है। निचे दिए प्रारूप को ध्यान से देखें:

बैंक समाधान विवरण क्यों तैयार करते हैं?

बैंक समाधान विवरण त्रुटियों का पता लगाने, वित्तीय रिकॉर्ड में सटीकता सुनिश्चित करने और वित्तीय लेनदेन में पारदर्शिता बनाए रखने के लिए महत्वपूर्ण हैं। यह असंगत शेष राशियों को शीघ्र पहचानने में मदद करता है, जिससे समय की बचत हो सकती है और संभावित वित्तीय दुर्घटनाओं को रोका जा सकता है।

Summary

बैंक समाधान विवरण वित्तीय प्रबंधन में महत्वपूर्ण उपकरण हैं जो सटीक वित्तीय रिकॉर्ड बनाए रखने और त्रुटियों का तुरंत पता लगाने में सहायता करते हैं। मतभेदों के कारणों को समझकर और उचित प्रक्रियाओं का पालन करके, व्यवसाय यह सुनिश्चित कर सकते हैं कि उनके वित्तीय विवरण सटीक और विश्वसनीय हैं।

Follow to our Instagram Page..😊

FAQs

- What is a Bank Reconciliation Statement (BRS)?

A Bank Reconciliation Statement is a financial document that compares the bank’s records of transactions with the company’s own records. It helps identify any discrepancies between the two sets of records and ensures that the company’s financial statements are accurate. - Why is Bank Reconciliation Statement important for businesses?

Bank Reconciliation Statements are crucial for businesses as they help detect errors, fraud, or discrepancies in financial records. They ensure the accuracy of financial statements, provide insights into cash flow management, and help in maintaining the integrity of financial data for decision-making. - What are the common reasons for differences between bank balance and book balance?

Discrepancies between bank balance and book balance often occur due to outstanding checks, deposits in transit, bank fees, interest earned, electronic transactions, errors in recording transactions, or bank errors. Identifying and reconciling these differences is the main purpose of preparing a Bank Reconciliation Statement. - How frequently should a company reconcile its bank accounts?

Ideally, businesses should reconcile their bank accounts on a monthly basis. This frequency ensures that any discrepancies are identified and rectified promptly, minimizing the risk of errors accumulating over time. However, some businesses with high transaction volumes may opt for more frequent reconciliations, such as weekly or even daily. - What steps are involved in preparing a Bank Reconciliation Statement?

The process of preparing a Bank Reconciliation Statement involves several steps:

• Compare the ending balance on the company’s bank statement with the ending balance in its general ledger.

• Identify and list any outstanding checks and deposits in transit.

• Adjust the bank balance for outstanding checks and deposits in transit.

• Consider any additional items such as bank fees, interest earned, and electronic transactions.

• Reconcile the adjusted bank balance with the company’s book balance to ensure they match.

• Investigate and resolve any discrepancies between the two balances.

इस ब्लॉग पोस्ट में उल्लिखित दिशानिर्देशों का पालन करके, आप अपनी वित्तीय रिकॉर्ड रखने की प्रक्रिया को सुव्यवस्थित कर सकते हैं और अपने वित्तीय विवरणों की सटीकता सुनिश्चित कर सकते हैं।

1 thought on “Bank Reconciliation Statement”